Чому відмовили у видачі кредиту

Портал «Наші Банки» розповідає про фактори, через які банк може відмовити у видачі кредиту.

Кредитна політика у всіх банків різна, але найчастіше вони мають кілька загальних критеріїв, які можуть вказувати на неблагонадійність кандидата на отримання кредитного продукту:

- <liпогана кредитна історія

- багато кредитів в інших фінустановах

- низький кредитний рейтинг

- неправдива інформація

Розглянемо всі можливі причини окремо.

Погана кредитна історія

Кредитна історія – це цілісна інформація о всіх ваших кредитних операціях з різних фінансових установ. Цю інформацію акумулюють не тільки банки, а й інші кредитні установи, як, наприклад, мікрофінансові організації (МФО). Якщо ви допускали випадкові прострочення або (тим більше) умисне ухилення від виконання зобов’язань кредитного договору, це обов’язково позначиться на кредитної історії.

Крім персональних даних (ПІБ, дата народження, ІПН, адреси реєстрації, фактична адреси, а також працевлаштування), кредитна історія містить так звану кредитну інформацію. Вона має на увазі суми, дати надання та дати погашення кредитів, історію платежів і прострочень, а також загальну суму боргу.

Кредитну історію збирають бюро кредитних історій (БКІ). В Україні одним з найбільших БКІ є «Українське бюро кредитних історій» (УБКІ). За їхньою інформацією, 80% відмов відбуваються саме через погану кредитну історію.

Перед тим, як брати кредит, не зайвим буде перевірити кредитну історію. Згідно із законодавством, раз на рік ви маєте право дізнатися її безкоштовно. Для цього потрібно надіслати заяву на адресу 01001, місто Київ, вулиця Грушевського, 1д – ТОВ «Українське бюро кредитних історій». Також перевірити свою кредитну історію можна на сайті УБКІ, в додатку «Кредитна історія», в додатку Sender або в Приват24. У такому випадку послуга буде коштувати 50 грн.

[caption id="attachment_3641" align="aligncenter" width="950"] Инфографика Наши Банки[/caption]

Инфографика Наши Банки[/caption]Як виправити кредитну історію

Щоб виправити кредитну історію, по-перше, потрібно виплатити всі поточні прострочення, якщо такі мають місце. По-друге, мінімізувати кількість кредитів, которые вы выплачиваете в данный момент. які ви виплачуєте в даний момент. І по-третє, потрібно продовжувати активно користуватися новими кредитними продуктами. Якщо ви хочете виправити кредитну історію швидко, то коштує брати нові позики на короткі терміни і обов’язково вчасно їх виплачувати, не допускаючи прострочень.

Багато кредитів в інших фінустановах

Велика кількість зайнятих в різних місцях грошей може виставити вас в негативному світлі перед новими потенційними кредиторами, якщо щомісячні платежі по кредитах сумарно перевищують вашу заробітну плату.

Як мінімізувати кількість кредитів

Потрібно погасити всі кредити або постаратися підвищити стабільний дохід, що, звичайно, зробити швидко не так легко. Якщо гроші потрібні якомога швидше, можна попросити взяти кредит у кого-то за вас, наприклад, у родичів або близьких.

Одним з варіантів вирішення може стати перекредитування (рефінансування кредиту). Перекредитування також може дозволити зменшити ставку за позикою, продовжити терміни виплат і зменшити суму щомісячного платежу.

Низький кредитний рейтинг

Кредитний рейтинг – це оцінка потенційного позичальника на предмет благонадійності. Оцінка ця проводиться за допомогою кредитного скорингу. Кредитний скоринг можуть проводити БКІ, а можуть і банки самостійно. Причому усі використовують різні підходи.

Зараз процеси доведені до автоматизму. Банк вводить в програму дані всіх клієнтів, які користуються кредитами, становить портрет позичальника, а потім дивиться, у кого прострочень найменше. На основі цього він може скласти свою скоринговую модель.

Щоб перевірити нового потенційного позичальника, його дані просто вводяться в систему, де на виході генерується оцінка, яка і дає зрозуміти співробітнику кредитного установи, чи варто надавати кредит.

Як підвищити кредитний рейтинг

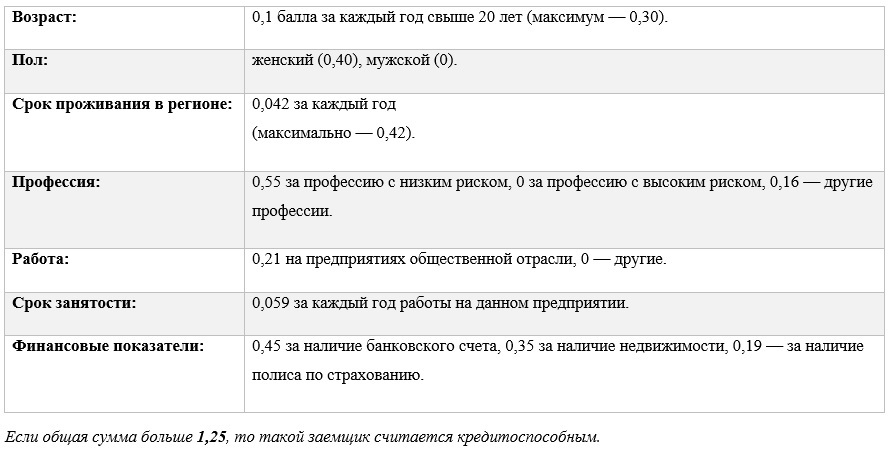

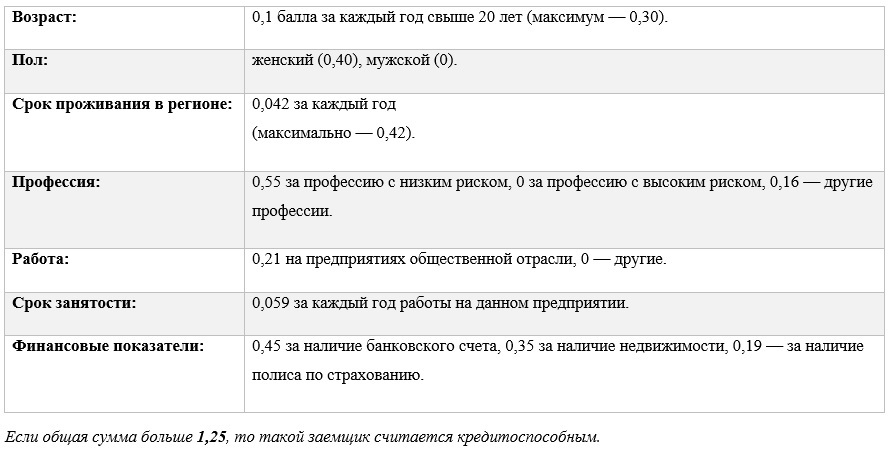

Критерії, за якими розраховується кредитний рейтинг, як правило, не розголошуються. Але можна припустити, що вони багато в чому схожі на перший рейтинг позичальника за моделю Дюрана. На деякі з них, як видно, можна вплинути. Це дозволить поліпшити кредитний рейтинг.

[caption id="attachment_3642" align="aligncenter" width="891"] Таблиця Наші Банки[/caption]

Таблиця Наші Банки[/caption]Дізнатися про кредитний рейтинг можна на тому ж сайті УБКІ. Деякі кредитні установи використовують саме його. Але можна просто спробувати звернутися в інший банк, де ваш кредитний рейтинг заснований на інший оцінці, і, таким чином, може бути вище.

Неправдива інформація

Часто неправдиву інформацію можуть давати клієнти, вказуючи свій дохід. Цього робити не варто, так як у кредитних організацій достатньо інструментів, щоб це перевірити.

Якщо де-юре ви безробітний, але по факту у вас є неофіційний дохід, постарайтеся якось його довести. Наприклад, якщо гроші вам перераховують на карту іншого банку, то можна взяти там виписку.

Якщо відмовили у видачі кредиту в банку, завжди можна спробувати звернутися в МФО, де кредитна політика передбачає великі ризики.

У вашому розпорядженні також спеціальний інструмент сервісу «Наші Банки», який дозволить швидко дізнатися, чи дадуть кредит.

Раніше портал «Наші Банки» писав, що таке мікрокредит і хто його видає.

Читайте також, як працює грейс-період.

Портал «Наші Банки» розповідає про фактори, через які банк може відмовити у видачі кредиту.

Кредитна політика у всіх банків різна, але найчастіше вони мають кілька загальних критеріїв, які можуть вказувати на неблагонадійність кандидата на отримання кредитного продукту:

- <liпогана кредитна історія

- багато кредитів в інших фінустановах

- низький кредитний рейтинг

- неправдива інформація

Розглянемо всі можливі причини окремо.

Погана кредитна історія

Кредитна історія – це цілісна інформація о всіх ваших кредитних операціях з різних фінансових установ. Цю інформацію акумулюють не тільки банки, а й інші кредитні установи, як, наприклад, мікрофінансові організації (МФО). Якщо ви допускали випадкові прострочення або (тим більше) умисне ухилення від виконання зобов’язань кредитного договору, це обов’язково позначиться на кредитної історії.

Крім персональних даних (ПІБ, дата народження, ІПН, адреси реєстрації, фактична адреси, а також працевлаштування), кредитна історія містить так звану кредитну інформацію. Вона має на увазі суми, дати надання та дати погашення кредитів, історію платежів і прострочень, а також загальну суму боргу.

Кредитну історію збирають бюро кредитних історій (БКІ). В Україні одним з найбільших БКІ є «Українське бюро кредитних історій» (УБКІ). За їхньою інформацією, 80% відмов відбуваються саме через погану кредитну історію.

Перед тим, як брати кредит, не зайвим буде перевірити кредитну історію. Згідно із законодавством, раз на рік ви маєте право дізнатися її безкоштовно. Для цього потрібно надіслати заяву на адресу 01001, місто Київ, вулиця Грушевського, 1д – ТОВ «Українське бюро кредитних історій». Також перевірити свою кредитну історію можна на сайті УБКІ, в додатку «Кредитна історія», в додатку Sender або в Приват24. У такому випадку послуга буде коштувати 50 грн.

Инфографика Наши Банки

Як виправити кредитну історію

Щоб виправити кредитну історію, по-перше, потрібно виплатити всі поточні прострочення, якщо такі мають місце. По-друге, мінімізувати кількість кредитів, которые вы выплачиваете в данный момент. які ви виплачуєте в даний момент. І по-третє, потрібно продовжувати активно користуватися новими кредитними продуктами. Якщо ви хочете виправити кредитну історію швидко, то коштує брати нові позики на короткі терміни і обов’язково вчасно їх виплачувати, не допускаючи прострочень.

Багато кредитів в інших фінустановах

Велика кількість зайнятих в різних місцях грошей може виставити вас в негативному світлі перед новими потенційними кредиторами, якщо щомісячні платежі по кредитах сумарно перевищують вашу заробітну плату.

Як мінімізувати кількість кредитів

Потрібно погасити всі кредити або постаратися підвищити стабільний дохід, що, звичайно, зробити швидко не так легко. Якщо гроші потрібні якомога швидше, можна попросити взяти кредит у кого-то за вас, наприклад, у родичів або близьких.

Одним з варіантів вирішення може стати перекредитування (рефінансування кредиту). Перекредитування також може дозволити зменшити ставку за позикою, продовжити терміни виплат і зменшити суму щомісячного платежу.

Низький кредитний рейтинг

Кредитний рейтинг – це оцінка потенційного позичальника на предмет благонадійності. Оцінка ця проводиться за допомогою кредитного скорингу. Кредитний скоринг можуть проводити БКІ, а можуть і банки самостійно. Причому усі використовують різні підходи.

Зараз процеси доведені до автоматизму. Банк вводить в програму дані всіх клієнтів, які користуються кредитами, становить портрет позичальника, а потім дивиться, у кого прострочень найменше. На основі цього він може скласти свою скоринговую модель.

Щоб перевірити нового потенційного позичальника, його дані просто вводяться в систему, де на виході генерується оцінка, яка і дає зрозуміти співробітнику кредитного установи, чи варто надавати кредит.

Як підвищити кредитний рейтинг

Критерії, за якими розраховується кредитний рейтинг, як правило, не розголошуються. Але можна припустити, що вони багато в чому схожі на перший рейтинг позичальника за моделю Дюрана. На деякі з них, як видно, можна вплинути. Це дозволить поліпшити кредитний рейтинг.

Таблиця Наші Банки

Дізнатися про кредитний рейтинг можна на тому ж сайті УБКІ. Деякі кредитні установи використовують саме його. Але можна просто спробувати звернутися в інший банк, де ваш кредитний рейтинг заснований на інший оцінці, і, таким чином, може бути вище.

Неправдива інформація

Часто неправдиву інформацію можуть давати клієнти, вказуючи свій дохід. Цього робити не варто, так як у кредитних організацій достатньо інструментів, щоб це перевірити.

Якщо де-юре ви безробітний, але по факту у вас є неофіційний дохід, постарайтеся якось його довести. Наприклад, якщо гроші вам перераховують на карту іншого банку, то можна взяти там виписку.

Якщо відмовили у видачі кредиту в банку, завжди можна спробувати звернутися в МФО, де кредитна політика передбачає великі ризики.

У вашому розпорядженні також спеціальний інструмент сервісу «Наші Банки», який дозволить швидко дізнатися, чи дадуть кредит.

Раніше портал «Наші Банки» писав, що таке мікрокредит і хто його видає.

Читайте також, як працює грейс-період.